Wsparcie i opór – jak je wyznaczyć? 5 pomocnych kroków

Spis Treści

Wsparcie i opór to podstawowe pojęcia w analizie technicznej, które odgrywają ważną rolę w podejmowaniu decyzji inwestycyjnych na rynku Forex i innych rynkach finansowych.

Prawidłowe wyznaczanie tych poziomów może przynieść znaczące korzyści, ponieważ pomaga w identyfikacji punktów zwrotnych na rynku, planowaniu transakcji i minimalizacji ryzyka.

Wsparcie to poziom cenowy na wykresie, przy którym popyt na dane aktywa jest wystarczająco silny, aby zatrzymać spadek ceny i ewentualnie spowodować jej odbicie w górę. Jest to punkt, gdzie cena napotyka na tzw. „podłogę”, co oznacza, że spadek zostaje zahamowany przez zwiększoną aktywność kupujących.

Opór to poziom cenowy, na którym podaż przewyższa popyt, co skutkuje zatrzymaniem wzrostu ceny i potencjalnym odbiciem w dół. Można go traktować jako „sufit” dla ceny, gdzie sprzedający są skłonni realizować zyski, przez co dalszy wzrost zostaje ograniczony.

Spis Treści

Znaczenie wsparcia i oporu w tradingu

Wsparcie i opór są niezwykle ważne w tradingu, ponieważ pomagają traderom w identyfikacji potencjalnych punktów wejścia i wyjścia z transakcji. Znajomość tych poziomów umożliwia lepsze planowanie zleceń stop-loss i take-profit, co z kolei prowadzi do bardziej przemyślanych i skutecznych strategii handlowych. Wsparcie i opór mogą również służyć jako punkty odniesienia do oceny siły trendu i potencjalnych punktów zwrotnych na rynku.

Jak wyznaczyć wsparcie i opór? Metodologia

Krok 1: Analiza historyczna ceny

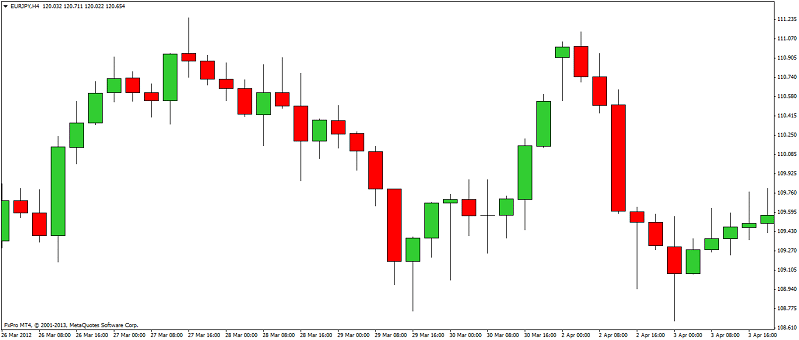

Aby wyznaczyć poziomy wsparcia i oporu, należy najpierw przeanalizować historyczne dane cenowe. Przejrzyj wykresy i zidentyfikuj punkty, w których cena wielokrotnie zatrzymywała się lub odbijała w przeszłości. Te punkty mogą sugerować istnienie istotnych poziomów wsparcia lub oporu.

Krok 2: Linie trendu

Linie trendu są pomocnym narzędziem do identyfikacji wsparcia i oporu. Aby narysować linię trendu, połącz co najmniej dwa punkty, w których cena zatrzymała się w przeszłości. W trendzie wzrostowym linia łącząca kolejne dołki będzie pełnić funkcję wsparcia, natomiast w trendzie spadkowym linia łącząca kolejne szczyty będzie działać jako opór.

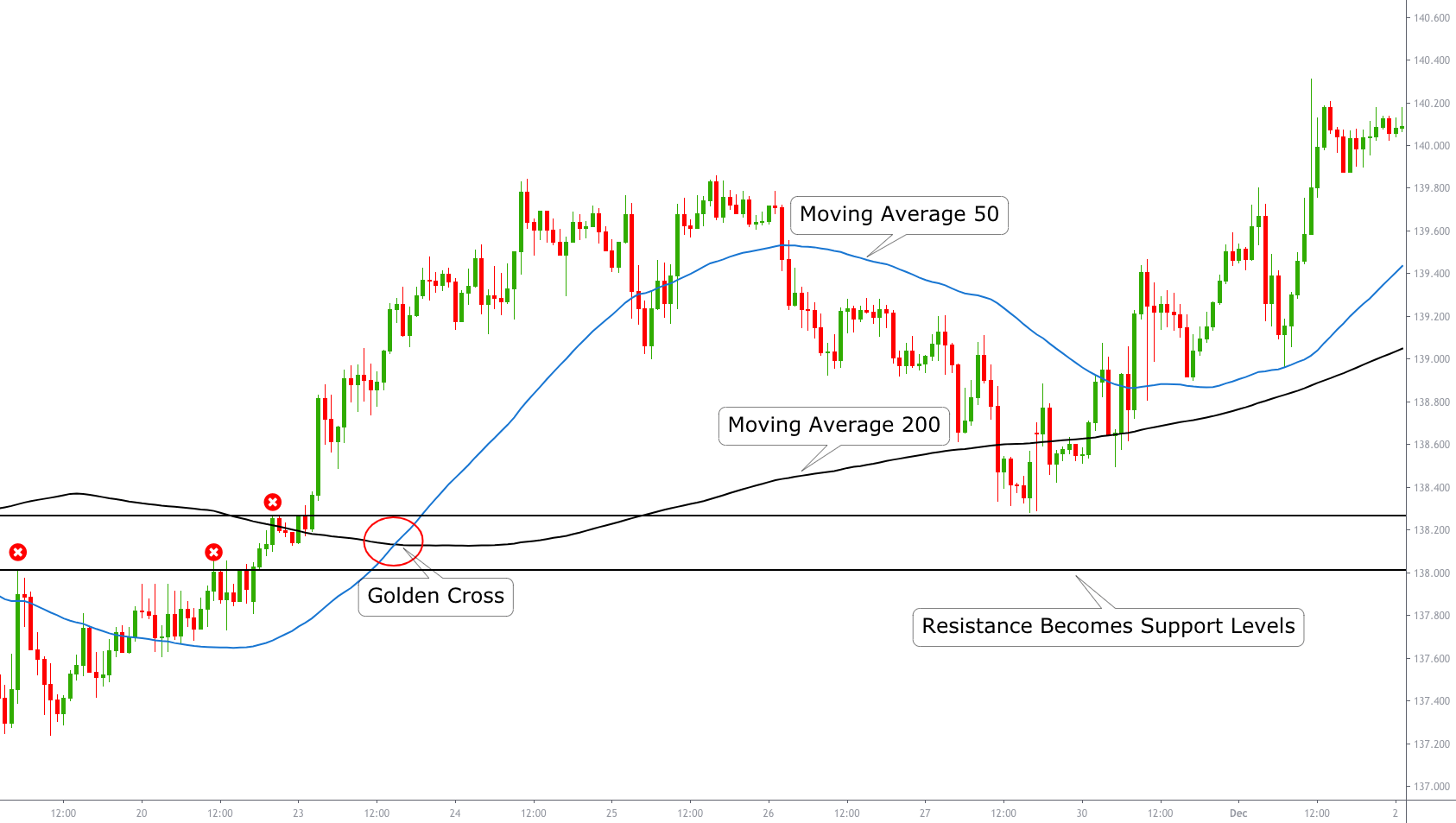

Krok 3: Średnie kroczące

Średnie kroczące, takie jak 50-dniowa czy 200-dniowa, mogą służyć jako dynamiczne poziomy wsparcia i oporu. Kiedy cena znajduje się powyżej średniej kroczącej, ta średnia może działać jako wsparcie, a gdy cena jest poniżej, może pełnić funkcję oporu.

Krok 4: Poziomy psychologiczne

Poziomy psychologiczne na rynku walutowym to okrągłe liczby, takie jak np. 1,0000, które często działają jako wsparcie lub opór ze względu na to, że są one postrzegane jako ważne przez dużą liczbę uczestników rynku. Te poziomy mogą przyciągać zwiększoną aktywność handlową, co czyni je istotnymi na wykresach.

Krok 5: Formacje świecowe

Formacje świecowe, takie jak młot czy gwiazda wieczorna, mogą wskazywać na potencjalne poziomy wsparcia lub oporu. Te formacje sugerują możliwe odwrócenie trendu i mogą być używane do potwierdzenia istniejących poziomów wsparcia lub oporu.

Narzędzia do wyznaczania wsparcia i oporu

Poprawne wyznaczenie poziomów wsparcia i oporu, możemy przeprowadzić z wykorzystaniem różnych metod i narzędzi. Oprócz takich sposobów jak analiza historyczna czy linie trendu możemy skorzystać z zaawansowanych narzędzi analizy technicznej.

Pośród wielu ciekawych możliwości na szczególną uwagę zasługują Fibonacci Retracement i Pivot Point, które mogą znacząco poprawić skuteczność strategii handlowych.

Fibonacci Retracement

Fibonacci Retracement to narzędzie, które pozwala na wyznaczenie potencjalnych poziomów wsparcia i oporu na podstawie współczynników Fibonacciego. Po znacznym ruchu cenowym poziomy, takie jak 38.2%, 50%, i 61.8%, mogą służyć jako wsparcie lub opór.

Czym jest Fibonacci Retracement?

Fibonacci Retracement to narzędzie analizy technicznej, które pozwala na identyfikację potencjalnych poziomów wsparcia i oporu na podstawie współczynników wyznaczonych przez tzw. sekwencję Fibonacciego. Jest to popularne narzędzie używane przez traderów do prognozowania możliwych punktów zwrotnych na rynku po znacznych ruchach cenowych.

Podstawy matematyczne

Sekwencja Fibonacciego to ciąg liczb, w którym każda kolejna liczba jest sumą dwóch poprzednich, zaczynając od 0 i 1:

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, …

Kluczowe proporcje używane w narzędziu Fibonacci Retracement wywodzą się z tych liczb i obejmują poziomy:

- 23.6% (0,236)

- 38.2% (0,382)

- 50% (0,500) – choć nie pochodzi z Fibonacciego, jest często używana i ważna!

- 61.8% (0,618)

- 78.6% (0,786)

Najważniejszą proporcją w tym narzędziu jest 61.8%, znana również jako złoty podział.

Jak działa Fibonacci Retracement?

Narzędzie Fibonacci Retracement opiera się na idei, że po znacznym ruchu cenowym (w górę lub w dół) cena często koryguje się lub odbija do pewnego poziomu, zanim kontynuuje ruch w pierwotnym kierunku. Poziomy Fibonacciego pomagają określić, do jakiego stopnia cena może się cofnąć, zanim wznowi ruch w kierunku głównego trendu.

Jak wyznaczyć Fibonacci Retracement?

Wybierz punkt początkowy i końcowy ruchu cenowego:

- Trend wzrostowy – wybierz najniższy punkt (dołek) i przeciągnij narzędzie do najwyższego punktu (szczytu);

- Trend spadkowy – wybierz najwyższy punkt (szczyt) i przeciągnij narzędzie do najniższego punktu (dołka);

Narzędzie automatycznie wyznaczy poziomy retracement (23.6%, 38.2%, 50%, 61.8%, 78.6%) na wykresie, pomiędzy wybranymi przez ciebie punktami.

Interpretacja poziomów

- 38.2% i 61.8% – to najbardziej znaczące poziomy, gdzie często występują korekty lub odbicia ceny;

- 50.0% – to kluczowy poziom, często używany przez traderów, mimo że nie wynika bezpośrednio z sekwencji Fibonacciego.

- 23.6% – to płytszy poziom retracement, który może zadziałać jako wczesne wsparcie lub opór;

Obserwacja reakcji ceny

Zwróć uwagę, jak cena reaguje na poziomach Fibonacciego. Jeśli cena zbliża się do jednego z tych poziomów i zaczyna się odbijać, może to sugerować koniec korekty i wznowienie ruchu w kierunku pierwotnego trendu.

Przykład zastosowania

Załóżmy, że na wykresie EUR/USD mamy trend wzrostowy od poziomu 1,1000 (dołek) do 1,1500 (szczyt). Po nałożeniu narzędzia Fibonacci Retracement od 1,1000 do 1,1500, zauważysz, że poziomy retracement będą wyznaczone na:

- 23.6% – 1,1380

- 38.2% – 1,1300

- 50.0% – 1,1250

- 61.8% – 1,1200

- 78.6% – 1,1130

Jeśli cena zaczyna się cofać z górnego poziomu 1,1500, to możesz oczekiwać, że na poziomach 1,1380, 1,1300 lub 1,1200 cena może znaleźć wsparcie i odbić się w górę.

Co daje Fibonacci Retracement?

Po kolei:

Identyfikacja potencjalnych poziomów wsparcia i oporu

Narzędzie to pozwala zidentyfikować, gdzie mogą wystąpić znaczące poziomy wsparcia (w trendzie wzrostowym) lub oporu (w trendzie spadkowym).

Strategie handlowe

Traderzy często używają poziomów Fibonacciego w połączeniu z innymi narzędziami analizy technicznej, takimi jak linie trendu, wskaźniki techniczne czy formacje świecowe do potwierdzania potencjalnych punktów wejścia lub wyjścia z transakcji.

Planowanie zleceń

Możesz wykorzystać poziomy Fibonacciego do ustalania zleceń stop-loss lub take-profit, bazując na przewidywanych punktach zwrotnych.

Potwierdzenie korekt

Jeśli cena cofnie się do jednego z kluczowych poziomów Fibonacciego i zacznie się odbijać, może to sugerować, że korekta się zakończyła i główny trend zostanie wznowiony.

Wskazówki

Wielokrotne potwierdzenia – używanie Fibonacci Retracement w połączeniu z innymi wskaźnikami (np. RSI, MACD) może zwiększyć dokładność prognoz.

Ostrzeżenie przed fałszywymi sygnałami – jak każde narzędzie, Fibonacci Retracement nie jest niezawodne. Dlatego nie należy polegać wyłącznie na nim, lecz używać go jako części większej strategii handlowej.

Pivot Point

Pivot Point to narzędzie, które oblicza kluczowe poziomy wsparcia i oporu na podstawie wcześniejszych cen otwarcia, zamknięcia, maksimów i minimów. Są one szczególnie użyteczne w handlu krótkoterminowym i pomagają w identyfikacji punktów zwrotnych na rynku.

Czym jest Pivot Point?

Pivot Point to jeden z najpopularniejszych wskaźników analizy technicznej, używany głównie przez traderów do określania potencjalnych poziomów wsparcia i oporu na rynkach finansowych, takich jak Forex.

Pivot Point jest centralnym punktem obrotu, wokół którego cena aktywa może się poruszać w ciągu dnia. Został opracowany z myślą o rynkach krótkoterminowych, ale można go stosować na różnych interwałach czasowych.

Narzędzia do wyznaczania Pivot Point

Pivot Point można wyliczyć samodzielnie na podstawie wzorów, ale na platformach Forex mamy automatyczne narzędzie, które zrobi to za nas i przedstawi graficznie na wykresie.

- Automatyczne wskaźniki w platformach handlowych

Większość platform tradingowych oferuje wskaźniki do automatycznego wyznaczania Pivot Point. Wystarczy je nałożyć na wykres, a platforma obliczy Pivot Point oraz poziomy wsparcia i oporu automatycznie.

- Kalkulatory Pivot Point

Bywa, że na platformie handlowej nie ma Pivot Point. Nie ma problemu, bo w Internecie dostępne są kalkulatory Pivot Point, które pozwalają na szybkie obliczenie tych poziomów na podstawie danych z poprzedniego dnia.

Co daje Pivot Point?

Pivot Point jako narzędzie służy do przewidywania potencjalnych punktów zwrotnych na rynku:

- Identyfikacja kluczowych poziomów cenowych

Pivot Point działa jako główny punkt odniesienia, wokół którego może poruszać się cena. Traderzy wykorzystują go do określenia, czy rynek jest bardziej byczy (jeśli cena znajduje się powyżej Pivot Point) czy niedźwiedzi (jeśli cena jest poniżej Pivot Point).

- Wsparcie i opór

Poziomy R1, R2, R3 działają jako potencjalne poziomy oporu, gdzie cena może napotkać trudności w dalszym wzroście.

Poziomy S1, S2, S3 pełnią funkcję wsparcia, gdzie cena może napotkać trudności w dalszym spadku.

- Strategie handlowe

Day trading – traderzy krótkoterminowi często używają Pivot Point do wyznaczania poziomów wejścia i wyjścia z pozycji, a także ustawiania stop-loss i take-profit.

Breakout trading – polega na szukaniu sygnałów przebicia poziomów wsparcia lub oporów wyznaczonych przez Pivot Point.

Przykład zastosowania

Jeżeli cena EUR/USD otwiera się powyżej Pivot Point (P) i rośnie do poziomu R1, możemy się spodziewać, że R1 zadziała jako opór. Jeśli cena przebije R1, możliwy jest dalszy wzrost do R2. Natomiast jeśli cena spadnie poniżej P, możemy oczekiwać, że S1 zadziała jako potencjalny poziom wsparcia.

Zastosowanie w strategiach handlowych

Strategie oparte na wsparciu i oporze

Wsparcie i opór są fundamentem wielu strategii handlowych, takich jak bounce trading, gdzie traderzy kupują przy wsparciu i sprzedają przy oporze, oraz breakout trading, gdzie traderzy wchodzą w transakcje po przebiciu tych poziomów.

Użycie wsparcia i oporu jako punktów referencyjnych

Te poziomy mogą być również używane do ustawiania zleceń stop-loss i take-profit, co pozwala na lepszą kontrolę ryzyka i zwiększenie zyskowności transakcji.

Częste błędy przy wyznaczaniu wsparcia i oporu

Nadmierne zaufanie do pojedynczych poziomów

Jednym z najczęstszych błędów jest nadmierne poleganie na jednym poziomie wsparcia lub oporu. Lepiej jest rozważyć kontekst całego rynku i inne czynniki techniczne.

Ignorowanie kontekstu rynkowego

Wsparcie i opór mogą okazać się nieistotne. Trzeba uwzględnić szeroki kontekst rynkowy, taki jak aktualne trendy czy dynamiczne wydarzenia makroekonomiczne.

Błędy w rysowaniu linii trendu

Nieprawidłowe wyrysowanie linii trendu, które nie uwzględnia wszystkich istotnych punktów cenowych, może prowadzić do błędnych wniosków i stratnych transakcji.